- Иностранец — налоговый резидент или нерезидент

- Кто считается резидентом

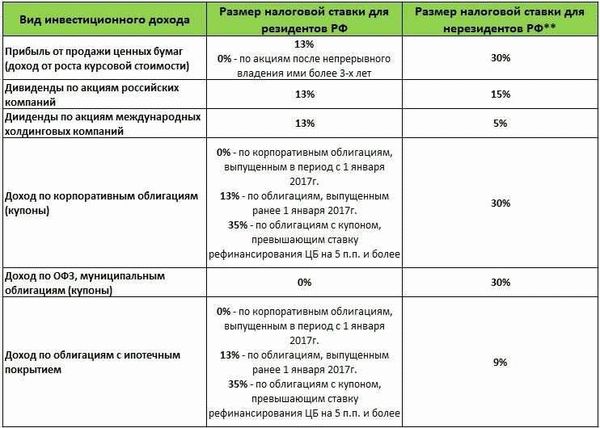

- Налоги для резидентов и нерезидентов

- Ставка НДФЛ и налоговый вычет для резидентов и нерезидентов

- Иностранцы с особым статусом и ставкой 13 процентов даже для нерезидентов

- Как правильно определить размер НДФЛ для иностранца

- Контроль валютных операций надзорными органами

- Исключения при расчете НДФЛ

- Кто признается резидентом

Вопросы налогообложения иностранцев в России часто касаются официально зарегистрированных лиц, создающих налоговую базу в нашей стране. Каждый иностранец, работающий на территории России, обязательно платит налог на доходы физических лиц (НДФЛ). Налоговый статус иностранца определяется налоговыми органами и влияет на расчет этого налога.

Резиденты и нерезиденты облагаются НДФЛ разными ставками. Резидентами России считаются иностранцы, постоянно проживающие на территории РФ не менее 183 дней в течение 12 месяцев. Такие резиденты подлежат налогообложению по российским ставкам, а также имеют право на получение различных налоговых вычетов и льгот.

Нерезидентом России признается иностранец, не имеющий официальной регистрации на территории РФ или проживающий здесь менее 183 дней в течение года. Для нерезидентов установлена фиксированная ставка НДФЛ в размере 30%. Тем не менее, существуют исключения для иностранцев с особым статусом, которые могут платить налог по ставке 13% даже в качестве нерезидентов.

Размер НДФЛ для иностранцев зависит от их статуса и доходов. Бизнеса, зарегистрированного в России, иностранец, занимающийся предпринимательской деятельностью на территории РФ, облагается налогом на прибыль организаций. В том числе, иностранцы могут получать доходы от банковских счетов в России, которые также облагаются НДФЛ.

Правильный расчет размера НДФЛ для иностранца требует внимания к его налоговому статусу и доходам, а также знания налогового законодательства России. Контроль за этими вопросами осуществляют налоговые органы, которые часто задаваемые вопросы иностранцев.

Важно отметить, что налоговое законодательство иностранцев в России может быть сложным и зависит от различных факторов, включая налоговый статус, создание бизнеса, размер доходов и т. д. Поэтому рекомендуется обратиться к профессионалам, чтобы правильно определить размер НДФЛ и соблюсти все налоговые обязательства в соответствии с российским законодательством.

Иностранец — налоговый резидент или нерезидент

Статус налогового резидента или нерезидента в России может быть определен разными основаниями. Это часто влияет на размер ставки НДФЛ, обязательно ли выполнение налоговых вычетов и другие вопросы, связанные с налогообложением физических лиц.

Для иностранцев, работающих в России, важно определить свой статус налогового резидента или нерезидента. Иностранец считается резидентом, если он официально признается резидентом налогового контроля в России. Резидентам обычно облагается налогом на доходы физических лиц по ставке 13 процентов, а также они имеют право получать налоговые вычеты.

Нерезидентом является иностранный гражданин, который не признается резидентом России с точки зрения налогового контроля. Нерезидент в общем случае облагается налогом по ставке 30 процентов без права на получение налоговых вычетов.

Признание статуса резидента или нерезидента контролируется органами налогового надзора. Решение о признании иностранца резидентом принимается по ряду факторов, включая длительность пребывания в России, наличие российского гражданства или вид на жительство, место осуществления доходов и другие обстоятельства.

Иностранцам часто задаются вопросы о статусе налогового резидента или нерезидента в связи с получением доходов от различных операций, таких как банковские операции или бизнес деятельность в России. Каждый случай должен быть рассмотрен индивидуально для правильного определения размера НДФЛ и возможности использования налоговых вычетов.

Кто считается резидентом

Резиденты и нерезиденты – понятия важные для правильного расчета налогового обязательства иностранца. Иностранец, работающий в России или официально признанный налоговым резидентом, облагается налогом на доходы физических лиц (НДФЛ) в размере 13 процентов. Кроме того, для резидентов предусмотрен определенный налоговый вычет.

Кто считается резидентом? Резидентом признается иностранец, который проводит в России не менее 183 дней в течение 12 месяцев. Это часто задаваемый вопрос иностранцев, работающих в России.

Влияет ли статус резидента на налоговый расчет? Да, статус резидента или нерезидента имеет огромное значение при расчете налогового обязательства иностранца. Резиденты обязаны платить НДФЛ в размере 13 процентов, в то время как нерезиденты могут быть обложены сверхнормативной ставкой до 30 процентов. Исключения могут быть сделаны для иностранцев с особым статусом, которые работают на определенных позициях в российских организациях и платят налог по ставке 13 процентов, независимо от своего резидентского статуса.

Кроме того, резидентам и нерезидентам важно знать, что налоговые обязательства могут влиять на бизнес-деятельность иностранца. Создание иностранным гражданином бизнеса, в том числе открытие счета в банке или совершение валютных операций, может быть облагаемо налогом, и размер этого налога может зависеть от статуса налогового резидента.

Налоги для резидентов и нерезидентов

В России каждый иностранец, работающий официально, обязательно должен быть признан налоговым резидентом или нерезидентом. Резидент — это иностранец, который работает или создает бизнес в России, имеет постоянное место жительства или пребывает в стране более 183 дней в году. Налоговый резидент облагается НДФЛ (налог на доходы физических лиц) по ставкам, которые действуют в России, и имеет право на налоговые вычеты, в том числе на образование и медицину.

Налоговый нерезидент — это иностранец, который работает в России временно, не имеет постоянного места жительства и пребывает в стране менее 183 дней в году. Нерезидент облагается НДФЛ по специальной ставке в 30%, если его доходы получены в России. Однако есть исключения: иностранцы с особым статусом (например, специалисты, работающие в инновационных центрах) могут платить НДФЛ по ставке 13% даже при статусе нерезидента.

Для иностранцев, имеющих банковские счета и осуществляющих финансовые операции в России, контроль за правильным расчетом и уплатой налогового обязательства осуществляют надзорные органы. Размер НДФЛ для иностранцев может быть разным в зависимости от их статуса: резиденты и нерезиденты платят разные ставки налога. Это влияет на общий налоговый расчет и последующие выплаты.

Ставка НДФЛ и налоговый вычет для резидентов и нерезидентов

На вопросы, касающиеся налогового обложения иностранцев в России, часто задается вопрос о ставке налога на доходы физических лиц (НДФЛ). НДФЛ относится к одному из наиболее значимых налогов, влияющих на бизнес-деятельность иностранцев в России.

Ставка НДФЛ для резидентов и нерезидентов рассчитывается по-разному. Резиденты России, официально признающиеся налоговыми резидентами, платят НДФЛ в размере 13 процентов. Налоговая ставка 13 процентов является исключением для иностранцев с особым статусом, позволяющим получение такой сниженной ставки.

Нерезиденты, лица, которые не признаются налоговыми резидентами России, облагаются НДФЛ по ставке 30 процентов. Для нерезидентов не предусмотрены налоговые вычеты. Однако, существует возможность получения налогового вычета в случае наличия соответствующего соглашения об избежании двойного налогообложения между Россией и страной резиденства иностранца.

Расчеты НДФЛ для иностранцев могут влиять на банковские операции и валютные счета. При получении доходов иностранец должен обращаться в налоговые органы, чтобы выполнить формальности, связанные с определением его статуса и размером НДФЛ, который он должен будет уплатить. Налоговый резидент или нерезидент определяется исходя из времени пребывания иностранца в России.

Таким образом, ставка НДФЛ и возможность получения налоговых вычетов зависят от статуса иностранца, его доходов, а также наличия международных соглашений об избежании двойного налогообложения. Понимание налогового обложения для иностранцев в России требует внимательного контроля и учета особых условий, которые могут возникнуть в разных ситуациях.

Иностранцы с особым статусом и ставкой 13 процентов даже для нерезидентов

Иностранцы, работающие в России, могут иметь особый статус, который позволяет им платить налог на доходы физических лиц (НДФЛ) по ставке 13 процентов, даже если они являются нерезидентами. Это особый налоговый режим, который применяется к определенной категории иностранцев.

Определение статуса иностранца с особым статусом рассматривается налоговыми органами и органами надзорными в России. Чтобы быть отнесенным к этой категории, иностранец должен удовлетворять определенным требованиям и иметь разрешение на работу. Важно отметить, что не все иностранцы могут получить такой статус.

Ставка НДФЛ для иностранцев с особым статусом не зависит от величины доходов и определяется как 13 процентов. Это означает, что иностранец, который работает в России и получает доходы, подлежит уплате налога в размере 13 процентов от своих доходов.

Иностранный работник, имеющий особый статус, также может воспользоваться преимуществами налогового вычета. В случае получения доходов, облагаемых НДФЛ, иностранец может получить налоговый вычет на определенные расходы, связанные с его работой или деятельностью в России.

Для иностранцев с особым статусом могут быть применимы некоторые дополнительные налоговые правила, касающиеся валютных операций и создания счетов в России. Вопросы, связанные с налогообложением иностранца с особым статусом, могут зависеть от его конкретной ситуации и других факторов.

Иностранцы с особым статусом, которые работают в России, платят налог на доходы физических лиц по ставке 13 процентов, даже если они являются нерезидентами. Этот налоговый режим облагает доходы, полученные иностранцем от своей работы или деятельности в России.

Как правильно определить размер НДФЛ для иностранца

Определение размера налога на доходы физических лиц (НДФЛ) для иностранца зависит от его статуса — резидентом или нерезидентом. НДФЛ обязательно учитывается при расчете налоговых обязательств иностранцев, в том числе и при получении доходов от бизнеса или другой деятельности.

Кто признается резидентом для целей налогообложения НДФЛ? Резидентом по налогам считается иностранный гражданин, который находится в стране определенное количество дней в году или имеет временное или постоянное место жительства здесь. Нерезидентом признается иностранный гражданин, который не отвечает критериям резидентства.

Размер НДФЛ для иностранцев с особым статусом, особенно для тех, кто имеет статус резидента нерезидентом, может быть снижен до 13 процентов. Это действует в случае создания новых рабочих мест или привлечения иностранных специалистов для выполнения определенных операций, которые контролируются надзорными органами. В этом случае налог платит сам работодатель.

При расчете НДФЛ для иностранцев также могут возникать вопросы, касающиеся валютных операций, получения банковских услуг и других финансовых транзакций. Размер налога может быть установлен как фиксированный процент от доходов иностранца.

Для определения правильного размера НДФЛ для иностранца необходимо учитывать его физическое и официальное пребывание в стране, а также статус резидента или нерезидента. Это важно при создании бизнеса, получении доходов от другой деятельности или привлечении иностранного работника.

Все эти вопросы, связанные с определением размера НДФЛ для иностранцев, разнообразны и зависят от множества факторов, включая ставки налога, контроль над операциями и налоговым обязательством каждого иностранца.

Контроль валютных операций надзорными органами

В России контроль за валютными операциями осуществляется надзорными органами. Банковские операции, которые зависят от вопросов валютного контроля, касаются как резидентов, так и нерезидентов.

Контроль валютных операций влияет на получение иностранцами официального статуса резидента. Вопросы, задаваемые при создании иностранцами бизнеса или осуществлении деятельности в России, могут быть разными. Каждый работник, который является нерезидентом, обязательно платит налог на доходы физических лиц (НДФЛ). Ставки НДФЛ для нерезидентов могут быть выше.

Если иностранец признается резидентом, то он имеет право на получение налогового вычета по НДФЛ. Официальное признание статуса резидента в России влияет на возможность открытия счетов в банках и осуществление различных валютных операций.

Контроль валютных операций также включает в себя вопросы, связанные с определением размера НДФЛ для иностранцев, работающих в России. От этого размера зависит ставка налога на доходы физических лиц.

Таким образом, контроль валютных операций, осуществляемый надзорными органами, важен для всех резидентов и нерезидентов, включая иностранцев. Этот контроль влияет на создание и развитие бизнеса, получение доходов и определение размера налоговых обязательств.

Исключения при расчете НДФЛ

При расчете налога на доходы физических лиц (НДФЛ) для иностранцев возникают ряд вопросов, которые касаются создание и исключения иностранца. Влияет ли ведение бизнеса, официальный статус и получение доходов в России на статус налогового резидента или нерезидента. Кто признается резидентом, а кто нерезидентом в контексте налогового законодательства?

Один из часто задаваемых вопросов касается статуса иностранного работника, который работает в России. Каждый случай рассматривается индивидуально, и зависит от деятельности иностранца. Официальное признание резидентом или нерезидентом имеет влияние на расчет и уплату НДФЛ.

Также вопросы могут возникнуть при получении доходов от операций с банковскими счетами в России. Банковские операции могут быть обязательно контролируемы надзорными органами, а иностранцы с особым статусом могут платить специальную ставку 13 процентов даже если они признаются нерезидентами.

Все данные и исключения при расчете НДФЛ для иностранцев зависят от их статуса как налогового резидента или нерезидента, а также от объема доходов, полученных в России. Ответы на эти вопросы могут быть найдены в налоговом законодательстве и зависят от каждой конкретной ситуации.

Кто признается резидентом

В России налоговый статус резидента определяет порядок расчета и уплаты налога на доходы физических лиц (НДФЛ). Резидентами признаются лица, которые официально проживают на территории Российской Федерации не менее 183 дней в году. Налоговый статус резидента касается как граждан России, так и иностранцев.

Нерезидентом, в свою очередь, является лицо, которое не удовлетворяет условиям проживания на территории России не менее 183 дней в году. Нерезиденты обязаны уплачивать налог на доходы, полученные от источников в России.

Для определения статуса резидента России, органами внутренних дел и налоговых инспекций могут задаваться вопросы, касающиеся числа дней пребывания в стране, наличия вида на жительство или других документов, подтверждающих статус резидента. Также важным фактором является наличие постоянного места работы или бизнеса в России.

Иностранцы, которые работают или имеют бизнес в России, могут быть облагаемы НДФЛ по ставке 13 процентов, не зависимо от своего налогового статуса. Это исключение создано для привлечения иностранных специалистов и инвесторов в российскую экономику.